就在Meta宣布裁员超1.1万人后,美国另一个互联网科技巨头亚马逊也放出即将裁员1万人的消息。据多家美国媒体近日报道,亚马逊计划最快从本周开始裁减约1万名员工,主要涉及语音助手Alexa部门、零售部门及人力资源部门。

Meta和亚马逊之外,苹果、谷歌虽未放出裁员消息,但已经缩减甚至冻结一些部门的招聘。而美国另一巨头微软已在1个月前开启了小范围裁员,涉及Xbox、战略任务和技术组织等部门。

公司对人员的优化和调整取决于自身业绩增长和对未来预期的判断。如果相信高增长还会持续,增长本身就能弱化甚至解决很多问题,但如果认为增长或将消失,优化员工就成了连锁反应的第一步。

就在互联网科技公司宣布裁员前后,美国五大科技巨头相继迎来“三季报”。微软、谷歌、Meta、亚马逊、苹果近期已先后发布了2022年第3季度财报。

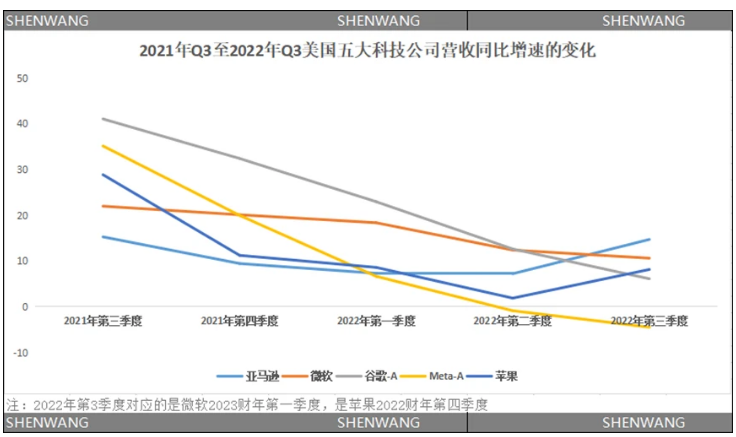

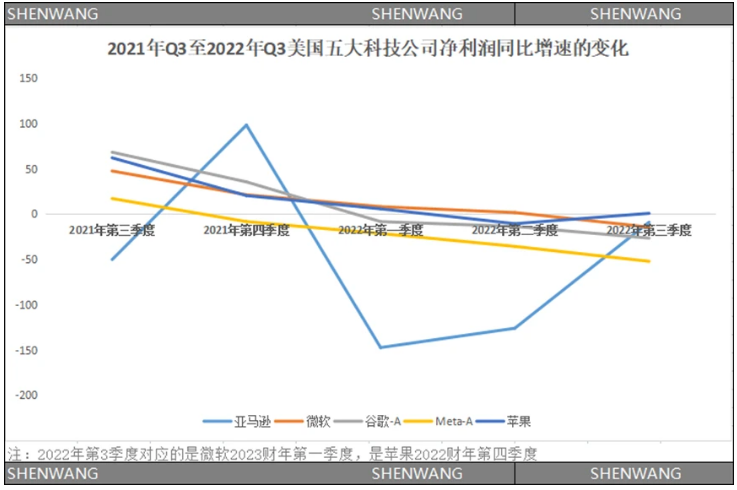

从财报数据看,五大公司中除微软和苹果外,谷歌、Meta、亚马逊等营收都不及预期。在增速方面,近5个季度这五家公司的的营收和净利润同比增速总体处于下滑状态。

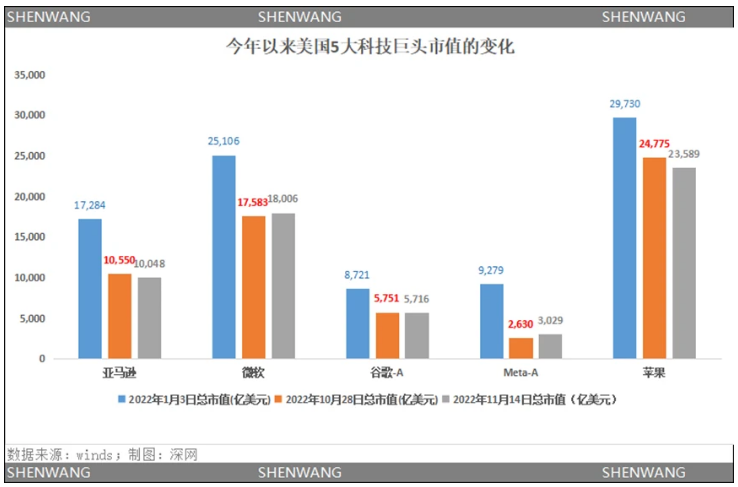

同比增速下滑很快外化到资本市场。自今年以来,五大科技公司的市值总体也处于下滑状态。据《深网》统计,从年初至美东时间11月14日,亚马逊、微软、谷歌-A、Meta、苹果总市值分别蒸发了7236亿美元、7100亿美元、3005亿美元、6251亿美元、 6142亿美元,这意味着美国这五大科技巨头不到一年的时间里,总市值就蒸发了近3万亿。

虽然美国五大互联网科技公司今年的市值总体处于下滑状态,但苹果、微软、亚马逊依然跻身万亿美元市值俱乐部,而Mete和谷歌早已从“万亿市值俱乐部”退场。

市值逐渐拉开差距意味着,美国五大科技巨头开始分化,以广告收入为主要来源的互联网公司颓势已现,而“软硬结合”的苹果、微软等具备硬科技实力的巨头更受资本青睐。

互联网“流量生意”见顶

Mete和谷歌是典型的互联网公司,做的是“流量生意”,以广告收入为营收大头,这两家公司几乎把持了数字广告行业大部分市场份额。其中,谷歌广告收入占其总收入的80%以上,Mete的广告收入占其总收入的95%以上。

广告不仅是行业发展“晴雨表”,也体现了企业对未来增长的预期。在全球供应链紧张、消费支出放缓、美元走强、通胀攀升的大背景下,企业压缩广告支出、收缩广告预算是顺势而为,这也部分解释了近几个季度Mete和谷歌广告业务承压的原因。

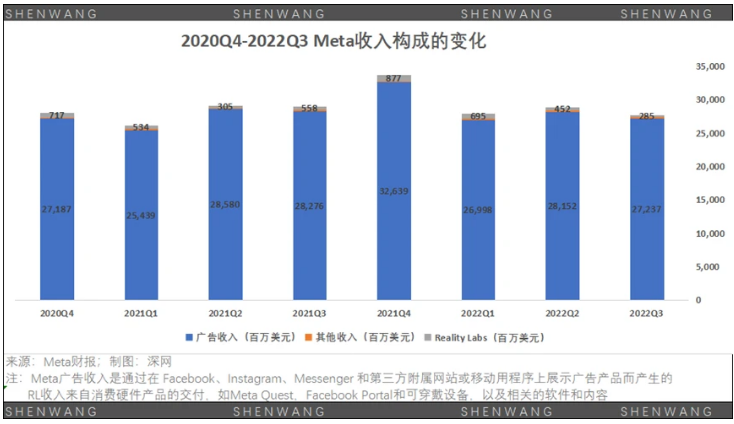

Meta收入构成主要分为两部分:一是“应用家族”(Family of Apps),包括 Facebook、Instagram、Messenger、WhatsApp 和其他服务,这部分收入主要来源于广告;二是Reality Labs (RL)部门收入。其中,广告收入是Meta收入的大头,占比在95%以上。

2022年第三季度,Meta广告收入272.4亿美元,营收占比98.3%,同比去年广告收入下降3.7%。需要注意的是,这一季度,Meta应用家族中投放的广告展示次数(ad impressions)同比增17%,但每条广告的平均价格同比降18%。Meta在财报中预计,公司未来的广告收入将受到价格和投放广告数量共同驱动。这意味着未来Meta广告收入仍面临很大的不确定性。

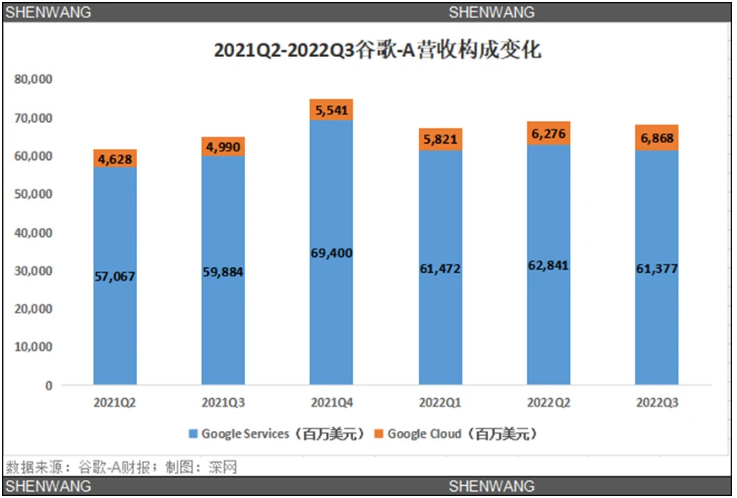

谷歌的收入分为两大部分:谷歌服务和谷歌云。谷歌服务主要包括广告、Android、Chrome、硬件、Google Maps、Google Play、Search 和 YouTube 等产品和服务,其中广告业务占大头。

2022年第三季度,谷歌广告收入为544.8亿美元,远低于分析师预期的569.8亿美元。其中,搜索广告395.4亿美元,与去年同期相比维持 4.3% 的正增长。搜索广告之外,YouTube 广告、联盟广告收入均同比下滑。其中,YouTube 广告这一季度收入71亿美元,同比下降了2%,这是谷歌2020年调整了财报结构、单独报告YouTube广告业绩以来,YouTube广告销售额的首次下滑。

广告收入面临很大的不确定性,Meta和谷歌都在探索第二条增长曲线。其中,Meta押注元宇宙,谷歌押注谷歌云。但目前看,二者押注的新业务都处于烧钱的状态。

据财报显示,Meta元宇宙核心项目Reality Labs三季度收入2.85亿美元,同比下跌49%,市场预期4亿美元,而运营亏损高达36.7亿美元。谷歌押注的谷歌云业务同样也处于亏钱状态。2022年第三季度谷歌云业务收入68.7亿美元,同比增长37.6%,而营运亏损额为6.99亿美元。

广告业务承压,第二增长曲线还没成气候,资本市场又喜欢“用脚投票”,在押注的新业务没有实现正向增长之前,Meta和谷歌也就离“万亿美元市值俱乐部”越来越远。

在美国五大互联网科技公司中,电子零售巨头亚马逊也是互联网电商业务起家。不过,电商业务之外,亚马逊的第二增长曲线已经“跑出”。目前,AWS(amazon web service )已经成为亚马逊最受人瞩目的业务。2022年第三季度,亚马逊AWS收入205.4亿美元,与2021年第三季度的161亿美元相比,同比增长28%。

AWS也是亚马逊所有业务部门中盈利能力最强的板块,2022年第二季度亚马逊净亏损为20.28亿美元,AWS却为亚马逊贡献了57亿美元的营业利润。受益于全球企业的数字化、云化进程,亚马逊已经成为全球最大的云基础设施平台,所以即便亚马逊的市值有所下跌,但总市值依然保持在万亿以上。

“软硬结合”坚挺

“微软、苹果等行业巨头至少在未来50年都会发展得非常好”,在今年2月份的Daily Journal年会上,芒格曾如此表述。

仅从市值变化看,苹果和微软的总市值依然坚挺。截至美东时间11月14日,苹果的总市值为23589亿美元,微软的总市值为18006亿美元。从苹果和微软的营收构成看,这两家公司的共同特点是“软硬结合”。

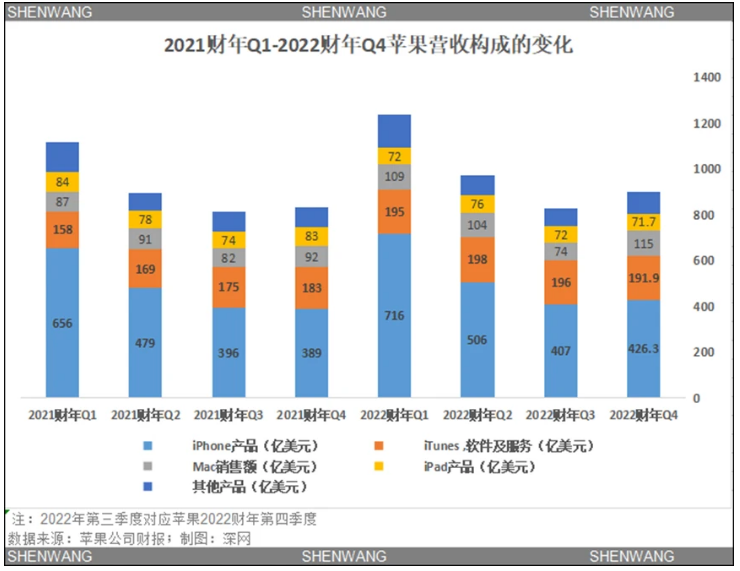

苹果的收入分为两大部分,一是硬件,包括iPhone、Mac、iPad及可穿戴设备、家庭设备、配件等其他产品;二是iTunes等软件服务,包括广告、AppleCare、数字内容、支付等服务。

从近8个季度苹果的营收构成看,iPhone业务营收占了苹果总收入的半壁江山。而iTunes、软件及服务的营收占比一直处于攀升状态,现在是苹果公司的第二大收入来源。

2022年第三季度(对应苹果2022财年第四季度),苹果软件和服务业务实现 191.9 亿美元的收入,同比增长 5%。在硬件中,iPhone收入426.3亿美元,同比增长 9.7%;受益于搭载 M2 芯片的 MacBook Air/Pro 发布,这一季度Mac 收入 115亿美元,同比增长 25.4%;iPad 收入 71.7 亿美元,同比下滑 13%;可穿戴、家庭及其他产品实现收入 96.5亿美元,同比增长 9.9%

苹果软硬件结合的商业模式为其争夺了更多话语权。扎克伯格为了解决Meta广告业务受苹果掣肘的难题,就寄希望于在元宇宙世界里将自己打造成“苹果”。一方面,Meta努力推高VR头显设备Oculus Quest的销售,另一方面又打造了元宇宙平台Horizon Worlds,并向开发者收取高达47.5%的元宇宙内销售分成(苹果App Store应用商店向开发者收取的30%费用)。

微软的商业模式也是“软硬结合”。早在2012年,时任微软CEO 的鲍尔默就在年度致股东信中明确表态,“微软将成为一家硬件和软件公司,它将影响我们如何运营公司,如何开发新的体验,如何将产品推向消费者和企业”。

事实上,早些年,微软也曾尝试通过搜索引擎Bing实现广告变现,但并没有达到能与谷歌和Meta相抗衡的用户体量,这反而促使微软对IaaS、PaaS、SaaS有了基础认知和投入。

如今微软的收入主要由三大块构成:个人电脑业务(包括Windows操作系统、广告、设备和游戏等)、智能云业务(包括Azure公共云、GitHub和Windows server等服务器产品)及生产力和业务流程业务(Productivity and Business Processes)。

其中,智能云业务已经成为微软的第一营收主力。目前,Azure是全球第二大云服务提供商,仅次于亚马逊云服务(AWS)。

2022年第三季度(对应微软2023财年第一季度),微软的智能云部门营收203亿美元,同比增长20%。其中Azure和其他云服务的收入同比增长35%;个人电脑业务方面营收133亿美元,同比上升3%,其中Windows操作系统营收降15%;生产力和业务流程业务收入为165亿美元,同比增长9%,其中Office商业产品和云服务收入同比增长7%,Office 365商业收入同比增长11%,Office消费产品和云服务收入同比增长7%,LinkedIn 收入同比增长17%,Dynamics 365收入增长15%, Dynamics 产品和云服务收入增长24%。

在Mete、谷歌广告收入下滑、增速放缓的背景下,微软和苹果部分业务还能保持两位数的增长,这已经向市场释放了一个信号:苹果和微软的“软硬结合”模式可以成为互联网公司转型可参考的路径之一。无论是发力云服务还是下场造车抢占智能终端,互联网公司在下半场都需要“新增量”。

注:文章及图片转载自网络,如有侵权请联系删除